Klik på illustrationerne for at forstørre dem.

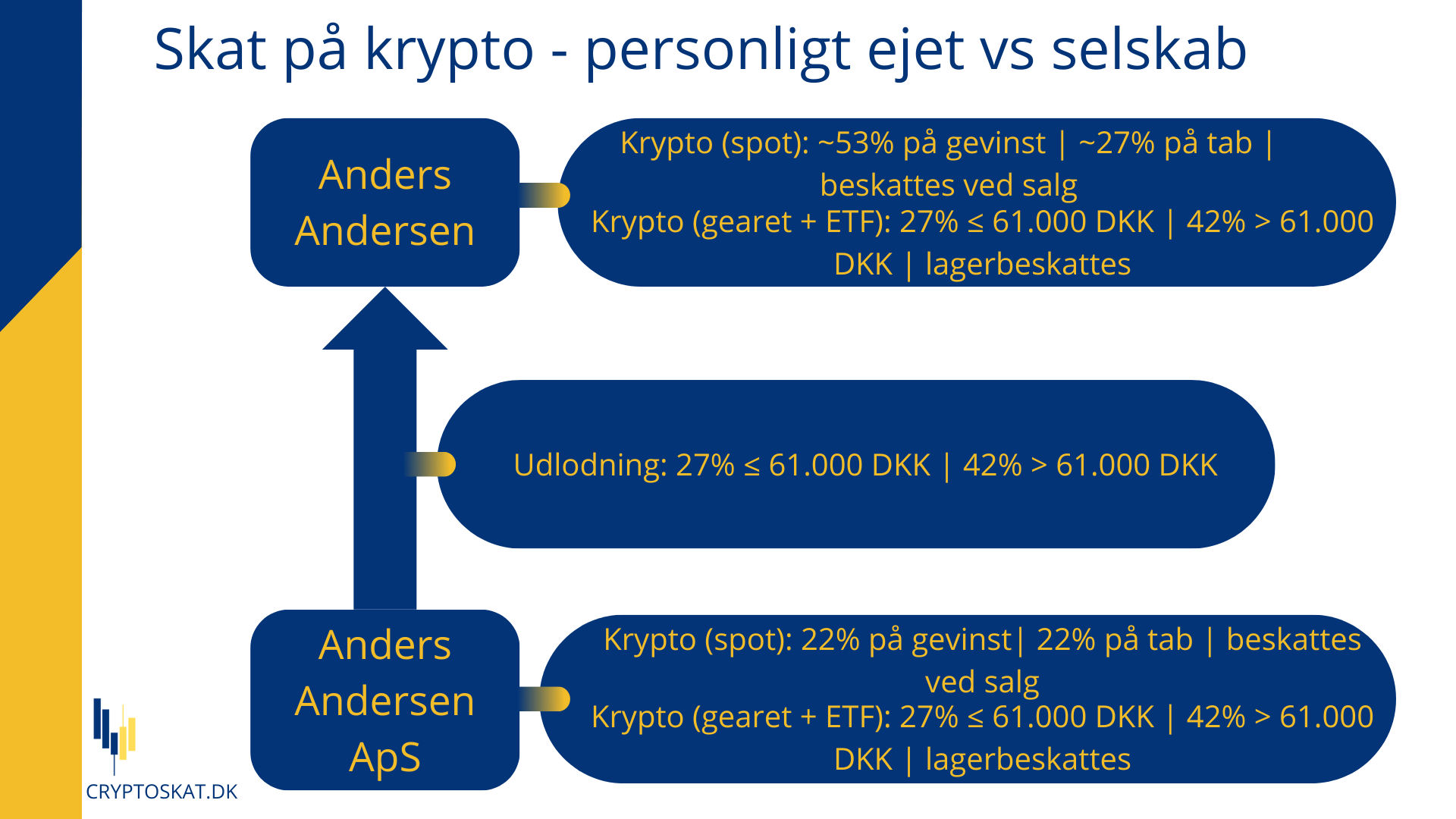

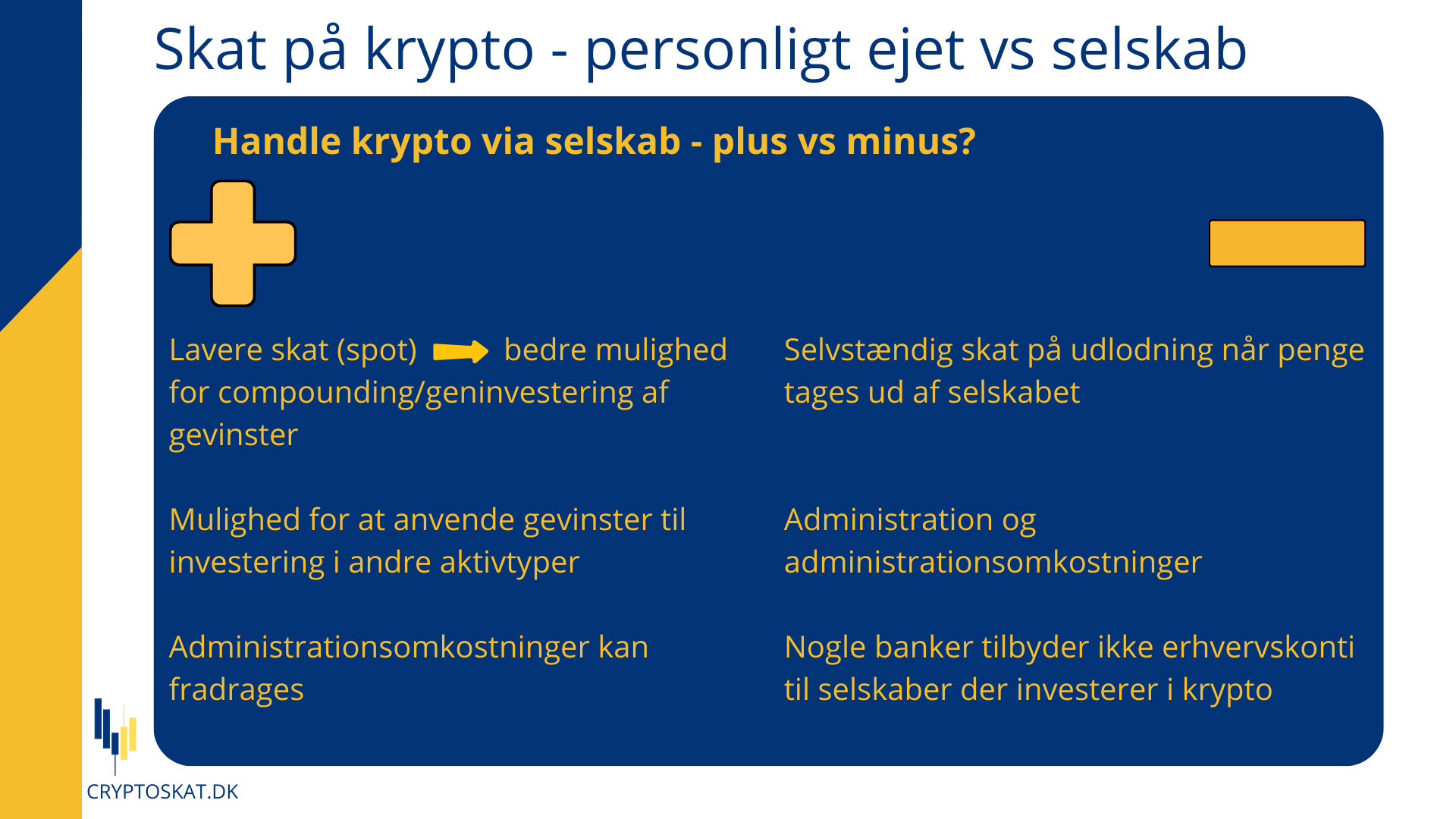

Beskatningen af krypto er meget forskellig afhængigt af om du handler privat eller via et selskab (et A/S eller et ApS).

Det skyldes, at private handler beskattes efter henholdsvis statsskatteloven (spothandler) og kursgevinstloven (gearede handler). Opretter og handler du i stedet via et selskab, beskattes handlerne efter selskabsskattereglerne. Det har nogle forskellige konsekvenser, som du kan danne dig et overblik over i illustrationerne på siden her.

Kort opsummeret er beskatningen af spothandler asymmetrisk, når du handler privat (højere skat på gevinst end fradrag for tab). Det er ikke tilfældet, når du handler via et selskab – hvor du alene beskattes af nettogevinsten og skattesatsen er markant lavere (22 %) end ved private handler (~ 53 %).

En væsentlig detalje er dog, at der ved handel via selskab beskattes to gange: Selskabet beskattes af gevinsten. Hvis/når gevinsten efterfølgende tages ud af selskabet til personlig brug (ved udlodning), skal der igen betales skat.

Se illustrationerne for de gældende skattesatser (2024).

Bemærk: CryptoSkat yder ikke juridisk rådgivning. Vores gennemgang af skattereglerne på denne side er vores egen forståelse af reglerne baseret på en nøje gennemgang af skattemyndighedernes og domstoles praksis på området. Vi følger reglerne tæt og baserer CryptoSkats regnemekanismer på de krav, der følger af myndighedernes praksis.